La gestora de patrimonios alt Capital ha celebrado una reunión extraordinaria para decidir la estrategia financiera que adoptarán durante la crisis del coronavirus.

Los clientes de la gestora de patrimonios atl Capital ya conocen la estrategia de la firma para estas próximas semanas que se espera que dure la situación en los mercados que ha provocado la crisis del coronavirus.

Nuestra recomendación como su asesor es, en estos momentos, mantener la calma. Intuimos que los mercados pueden permanecer todavía volátiles algún tiempo, pero los movimientos ahora son tan bruscos que no conviene tomar decisiones precipitadas. Las cosas se irán asentando, iremos teniendo cada vez más certeza de la situación y la certeza es el mejor antídoto contra la volatilidad”

Medidas de alt Capital para proteger a los clientes

Por un lado, la gestora ha decidido ir reduciendo gradualmente la protección en cartera de los bonos gubernamentales para, en un inicio, aprovechar las oportunidades más conservadoras que van dejando los mercados en bonos corporativos de alta calidad crediticia.

“Aunque las grandes caídas se han producido en los activos de mayor riesgo (como la renta variable y los bonos high-yield), hasta que no tengamos algo más de certeza de la duración y profundidad del parón económico preferimos no asumir estos riesgos, ya que los primeros que sufrirán las consecuencias de la crisis serán los accionistas y acreedores de empresas en situación delicada”, indican.

Mientras, los acreedores de empresas solventes no han visto aumentar las tasas de impago más allá del 1% ni en la peor de la crisis y, sin embargo, la remuneración es ostensiblemente más atractiva que hace unas semanas y se encuentra en la banda alta de sus niveles históricos. Esta categoría incluye en primera instancia los bonos Senior Investment Grade como subordinadas financieras de entidades de primer orden.

Una vez terminada esa primera fase, los expertos esperan tener una mayor certeza de la duración de la inactividad y la profundidad de los daños. En este sentido, entienden que si los mercados hubieran sobre-reaccionado, incrementarían la parte de renta variable, para devolver a la neutralidad del peso central de cada una de las carteras según su perfil de riesgo, que se ha perdido por la depreciación de los mercados.

¿Cómo están reaccionando los mercados en esta situación? Así lo ve atl Capital

Y es que como señala alt Capital, los mercados bursátiles han reaccionado de manera brusca a esta situación, anticipando la contracción de los beneficios empresariales durante este año 2020. Las principales bolsas europeas han corregido alrededor de un 35% en apenas 9 sesiones, mientras que en Estados Unidos las caídas quedan limitadas al 30%.

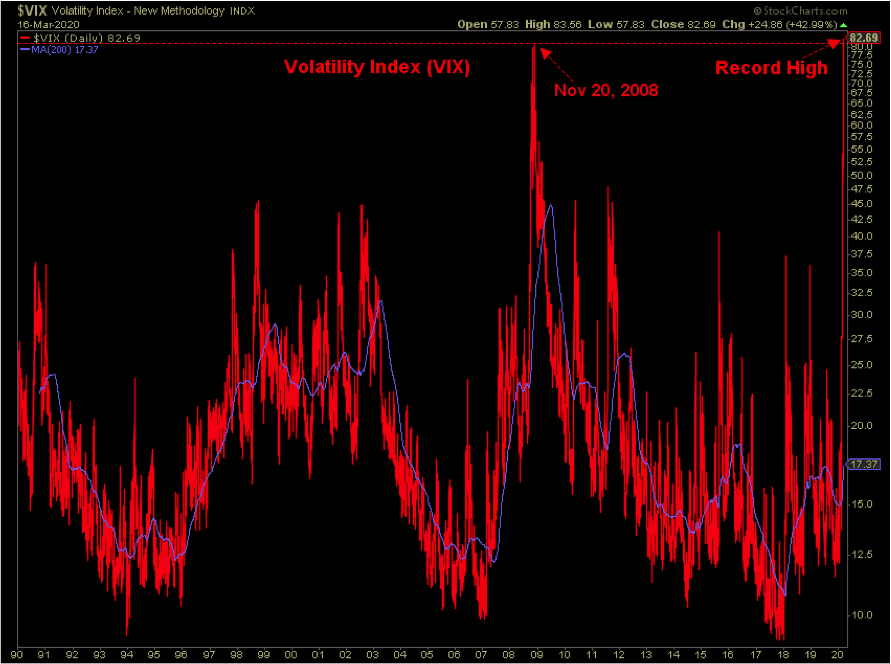

Estas

bajadas tan pronunciadas en tan poco tiempo han disparado al índice VIX, que

mide la volatilidad del S&P, hasta sus niveles máximos históricos cercanos

al 80% como los que se alcanzaron cerca de los niveles mínimos de 2008.

https://www.ccmmarketmodel.com/short-takes/2020/3/12/the-takeaway-from-volatility-expectations

“En los activos de renta fija, hemos visto cómo los diferenciales de crédito se ampliaban de manera importante, anticipando dificultades de solvencia para algunos emisores. Los bonos corporativos de alta calidad crediticia han pasado a retribuir un 2,5% por encima de los bonos del Tesoro, las subordinadas financieras un 4,5%, los bonos emergentes casi un 6% y los bonos high-yield hasta un 9%, niveles que se sitúan en la banda más elevada de su evolución histórica”.

En este panorama, los bonos del Tesoro han actuado de refugio en un inicio, bajando los rendimientos de los bonos del Tesoro alemán a 10 años del -0,20% al -0,80%. Sin embargo, han vuelto de nuevo a esos niveles del -0,20% en plazo durante las últimas sesiones por el mayor endeudamiento que pueden llegar a contraer los estados, debido principalmente a las medidas fiscales de apoyo a la economía. El comportamiento de los Treasuries americanos ha sido análogo.

Con

estas caídas, los mercados están ya descontando un panorama bastante negativo

con un descenso significativo en los beneficios y un repunte importante de las

tasas de impago. Estas perspectivas ya están en los precios. Ahora lo que toca

evaluar, desde estos niveles, es si la realidad finalmente será tan desoladora

como marcan los precios; si aún se han quedado cortos y todavía podríamos ver

un panorama peor o, por lo contrario, las emociones de los intervinientes en los mercados, los programas de trading

automático y el auge de la gestión indexada han magnificado las consecuencias y

veremos pronto fuertes recuperaciones.